在生成式AI熱潮的帶動下,包括臺積電、英特爾、三星、SK海力士、美光、日月光等各行業(yè)芯片大廠均積極備戰(zhàn),擴大資本支出。這不僅是時間與技術(shù)的賽跑,更是一場財力與實力的角逐。

晶圓代工邁入2.0時代,代工廠的比拼更激烈

2021年,英特爾提出了IDM2.0的戰(zhàn)略,其戰(zhàn)略核心為英特爾晶圓代工服務(wù)(IFS),圍繞這一戰(zhàn)略,英特爾大象轉(zhuǎn)身,進行了一系列的重大投資,包括建設(shè)新的晶圓廠和升級現(xiàn)有設(shè)施。

而臺積電在2024年第二季度收益電話會議上,也提出了“晶圓代工2.0”概念。按照臺積電董事長兼首席執(zhí)行官魏哲家的意思,他們擴展了晶圓代工行業(yè)的原始定義,進入“晶圓代工2.0”時代,晶圓代工將不僅包括傳統(tǒng)意義上的代工,也包括封裝、測試、掩模制作等,以及所有除存儲器制造之外的IDM。魏哲家還特意強調(diào)了,臺積電將專注于最先進的后端技術(shù),也就是先進封裝,幫助客戶實現(xiàn)領(lǐng)先產(chǎn)品。

無論是“IDM2.0”還是“晶圓代工2.0”,兩者都有異曲同工的意思,都體現(xiàn)了晶圓代工行業(yè)向更多領(lǐng)域延伸的趨勢。同時這也就意味著需要投入更大的資本支出。

據(jù)TrendForce報道,英特爾計劃2024年增加資本支出2%,達(dá)262億美元。

在2024年第二季度收益電話會議上,臺積電宣布,2024年資本支出預(yù)計為300億至320億美元,高于此前預(yù)期的280億至320億美元的支出下限。其中,70%至80%的資本預(yù)算將用于先進工藝技術(shù),約10%至20%將用于專業(yè)技術(shù),約10%將用于先進封裝測試、掩模制作及其他用途。

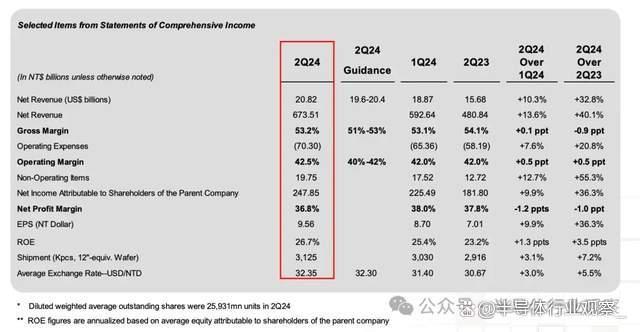

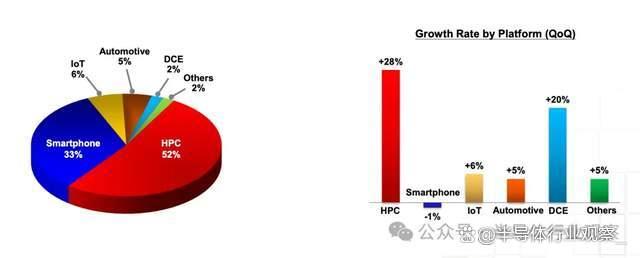

臺積電董事長魏哲家表示,資本支出增加的主要原因是看到了強勁的結(jié)構(gòu)性AI相關(guān)需求持續(xù)增長。2024年第二季度臺積電營收達(dá)到208億美元,環(huán)比增長13.6%。其中,3納米工藝技術(shù)貢獻了晶圓收入的15%,而5納米和7納米分別占35%和17%。從平臺收入來看,高性能計算(HPC)環(huán)比增長28%,占第二季度收入的52%,首次超過50%。臺積電預(yù)計,2024年除存儲器外的整體半導(dǎo)體市場將增長約10%。

2024Q2臺積電營收數(shù)據(jù)一覽(圖源:臺積電財報)

2024Q2臺積電營收按平臺分(圖源:臺積電財報)

為了滿足長期產(chǎn)能需求,臺積電董事會于2024年6月5日通過了一系列擴產(chǎn)建設(shè)決議,批準(zhǔn)資本撥款約173.5620億美元,用于安裝及升級先進技術(shù)產(chǎn)能、先進封裝、成熟及/或特殊技術(shù)產(chǎn)能,以及晶圓廠建設(shè)和設(shè)施系統(tǒng)安裝等。

2024年6月5日,臺積電董事會通過了一系列的擴產(chǎn)建設(shè)決議,為滿足基于市場需求預(yù)測及技術(shù)發(fā)展路線圖的長期產(chǎn)能計劃,董事會批準(zhǔn)資本撥款約173.5620億美元,用于以下用途:1)安裝及升級先進技術(shù)產(chǎn)能;2)安裝及升級先進封裝、成熟及/或特殊技術(shù)產(chǎn)能;3) 晶圓廠建設(shè),以及安裝晶圓廠設(shè)施系統(tǒng)。

而鑒于對2納米的持續(xù)投資,2025年其資本支出可望達(dá)320億美元至360億美元區(qū)間,為歷年次高,年增12.5%至14.3%。2納米將如期在2025年進入量產(chǎn),據(jù)悉,客戶對臺積電2nm工藝產(chǎn)能需求超出預(yù)期,除了蘋果鎖定首批臺積電2nm產(chǎn)能外,非蘋果客戶也在積極布局先進工藝。

在先進封裝領(lǐng)域,尤其是CoWos封裝,臺積電指出目前還無法實現(xiàn)供需平衡,并且在持續(xù)增加產(chǎn)能,2025年的計劃總產(chǎn)能可能增加近一倍。臺積電希望在2025年或2026年的某個時候能夠達(dá)到平衡。

HBM:SK海力士、三星和美光群雄逐鹿

早在2013年12月,SK海力士發(fā)布了全球首款基于TSV的HBM。但是直到ChatGPT大語言模型的爆火,才徹底將HBM推上時代的浪尖。這也讓SK海力士一騎絕塵,登上 HBM 行業(yè)的頂峰。

SK海力士的HBM發(fā)展歷史(圖源:SK海力士)

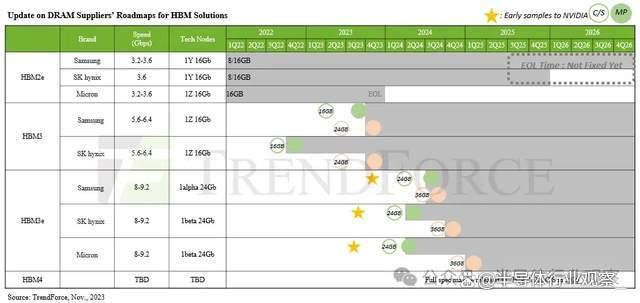

如今,HBM市場競爭日益激烈。除了SK海力士外,三星和美光緊隨其后。隨著HBM3E的陸續(xù)量產(chǎn)以及下一代HBM4的研發(fā),三家巨頭正在展開激烈角逐。為了在接下來的HBM大戰(zhàn)中取得優(yōu)勢,各家廠商均大幅增加了資本投入。

存儲三巨頭的HBM研發(fā)進度表(圖源:TrendForce)

SK海力士:2028年投資748億美元

根據(jù)TrendForce的數(shù)據(jù),2023年三大原始HBM制造商的市場份額如下:SK Hynix和三星均在46-49%左右,而美光約為4-6%。為了保持市場領(lǐng)先地位,SK海力士正在不斷加大投資。

6月底,SK海力士母公司SK集團在一份聲明中表示,計劃在2028年前向SK海力士投資103萬億韓元(約合748億美元),大約80%的投資,即82萬億韓元,將用于投資HBM芯片。

SK海力士今年已經(jīng)宣布了一系列投資計劃,包括在印第安納州建設(shè)一個先進封裝工廠和人工智能產(chǎn)品研究中心,投資額為38.7億美元。另外,SK海力士正著手建設(shè)在建的清州M15X晶圓廠,目標(biāo)是明年下半年開始量產(chǎn),該晶圓廠投資超過 20 萬億韓元(146 億美元)。該公司還計劃于明年3月開始建設(shè)龍仁半導(dǎo)體集群第一座晶圓廠,并按計劃于2027年5月竣工。

今年4月初,SK海力士還與臺積電簽署協(xié)議,開發(fā)和生產(chǎn)下一代 HBM,并通過先進的封裝技術(shù)增強邏輯和HBM的集成。通過此次合作,SK 海力士計劃繼續(xù)開發(fā) HBM4(即 HBM 系列的第六代產(chǎn)品),計劃于 2026 年開始生產(chǎn)。

在內(nèi)存芯片制造商中,SK 海力士是 AI 應(yīng)用爆炸式增長的最大受益者。2024年第二季度SK海力士實現(xiàn)營收16.4233萬億韓元,創(chuàng)歷史新高,營業(yè)利潤5.4685萬億韓元,凈利潤4.12萬億韓元。季度營業(yè)利潤更是創(chuàng)下自2018年以來新突破,繼半導(dǎo)體超級熱潮時期的2018年第二季度(5.5739萬億韓元)和第三季度(6.4724萬億韓元)后,6年來首次突破5萬億韓元。

展望未來,SK海力士從今年3月起開始量產(chǎn)的HBM3E、服務(wù)器用DRAM等高附加值產(chǎn)品比重不斷增加,其中HBM銷量環(huán)比增長80%以上,同比則增長250%以上,將繼續(xù)帶動公司業(yè)績改善。此外,SK海力士預(yù)測,下半年AI服務(wù)器內(nèi)存需求將繼續(xù)上升,隨著支持On-Device AI的新型PC和移動產(chǎn)品上市,高性能內(nèi)存產(chǎn)品的銷量也將增加。該公司還預(yù)計通用內(nèi)存產(chǎn)品市場也將呈現(xiàn)穩(wěn)步增長的趨勢。

三星:HBM投資增加2.5倍

在今年初的CES2024上,三星美國芯片業(yè)務(wù)負(fù)責(zé)人Han Jin-man表示:“盡管市場環(huán)境不利,三星電子今年仍將HBM投資增加了2.5 倍,明年也將保持類似水平。“并說,今年應(yīng)該是為2025年需求超過供應(yīng)做準(zhǔn)備的一年。

在三家中,三星的HBM步伐略顯慢了。今年2月份,三星宣布開發(fā)出業(yè)界首款12堆棧 HBM3E DRAM HBM3E 12H。據(jù)韓媒報道,三星已與AMD達(dá)成協(xié)議,供應(yīng)價值4萬億韓元(約 29.1 億美元)的HBM3E。7月24日,據(jù)路透社引述知情人士信息報道,三星的HBM3芯片已獲得英偉達(dá)批準(zhǔn),但是只能用于不太復(fù)雜H20,也就是專為中國市場打造的定制芯片。為了在HBM上加快腳步,三星還特意組建了新HBM開發(fā)團隊,專注于HBM4.

在投資上,三星在美國的投資較大。美國商務(wù)部(DOC)與三星電子于4月15日簽署了一份不具約束力的初步條款備忘錄(PMT),根據(jù)《芯片與科學(xué)法案》提供高達(dá)64億美元的直接資助。三星預(yù)計將在未來幾年在德克薩斯州中部投資超過400億美元,包括HBM和2.5D封裝產(chǎn)能。

而據(jù)韓媒《韓國經(jīng)濟日報》報道稱,三星電子公司計劃向韓國開發(fā)銀行申請高達(dá)5萬億韓元(約合36億美元)的貸款,用于其在韓國及海外建設(shè)更多芯片生產(chǎn)設(shè)施的項目。多年來,三星一直未借款運作公司,但在AI時代的激烈競爭下,三星在內(nèi)存和代工領(lǐng)域都有勁敵,可能這也是三星借款的一大原因。如果達(dá)成協(xié)議,這將是三星二十年來首次大規(guī)模借款。

美光:到2030年投資300億美元

據(jù)路透社、英為財情等全球新聞媒體報道,美光首席財務(wù)官Matt Murphy于5月21日表示,公司2024年的資本支出預(yù)測預(yù)計將達(dá)到約80億美元,高于之前估計的75億美元。2024財年第四季度,美光將花費約30億美元用于晶圓廠建設(shè)和新晶圓廠設(shè)備(WFE)。

這一增長主要歸因于對高帶寬存儲器(HBM)的投資。2024年2月26日,美光開始量產(chǎn)HBM3E,美光的 24GB 8H HBM3E將用于英偉達(dá) H200 Tensor Core GPU,該 GPU將于 2024年第二季度開始出貨。

美光CEO桑杰·梅赫羅特拉在3月20日的財報電話會議上表示,今年公司HBM(高帶寬內(nèi)存)產(chǎn)能已經(jīng)全部分配,明年的大部分產(chǎn)能也已預(yù)定完畢,預(yù)計HBM產(chǎn)品將在本財年為美光帶來數(shù)億美元的收入。

美光首席運營官 Manish Bhatia 表示,HBM 業(yè)務(wù)規(guī)模預(yù)計將在 2025 財年擴大到數(shù)十億美元。2025財年,美光計劃大幅增加資本支出,目標(biāo)是占營收的30%,約120億美元。

而從更長遠(yuǎn)的投資來看,美光公司計劃到 2030年投資約500億美元總資本支出。2024 年 4月25日,美光獲得了61億美元 CHIPS撥款,這些撥款將支持這500億美元的總支出。美光計劃在未來 20 多年內(nèi),在愛達(dá)荷州博伊西建造一座尖端內(nèi)存制造工廠,并在紐約州克萊建造兩座尖端內(nèi)存制造工廠。美光于 2023 年 10 月開始建設(shè)博伊西晶圓廠,這座晶圓廠預(yù)計將于 2025 年開始建設(shè),并于 2028 年投入生產(chǎn)。

Yole:2024年先進封裝投資約115億美元

根據(jù)BCG analysis的研究,先進封裝約占整個半導(dǎo)體市場的8%,預(yù)計到2030年將翻一番,達(dá)到 960 億美元以上,超過芯片行業(yè)的其他部分。雖然目前,智能手機等消費電子產(chǎn)品主導(dǎo)著先進封裝應(yīng)用,但人工智能領(lǐng)域的蓬勃發(fā)展將推動未來的增長。人工智能需要計算和內(nèi)存元件之間快速的數(shù)據(jù)交換,這需要通過2.5D和3D封裝實現(xiàn)。

Yole intelligence也指出,先進封裝市場受到 HPC 和生成式 AI 大趨勢的強烈推動,到 2029年將達(dá)到891億美元。在所有封裝平臺中,2.5D/3D 封裝的增長速度最快。數(shù)據(jù)中心 AI處理器的2.5D/3D出貨量預(yù)計將強勁增長,2023-2029年復(fù)合年增長率為23%。包括臺積電、英特爾、三星、ASE、Amkor、JCET等OSAT廠商在內(nèi)的行業(yè)巨頭,都在大力投資高端先進封裝產(chǎn)能,預(yù)計2024年將為其先進封裝業(yè)務(wù)投資約115億美元。

臺積電、英特爾和三星已經(jīng)牢牢把握了高端封裝市場,傳統(tǒng)的OSAT廠商必須仔細(xì)評估自己在市場中的最佳定位,盡管市場正在發(fā)展,但在一定程度上正在向價值鏈的其他部分轉(zhuǎn)移。在新的封裝世界中,OSAT 需要在簡單的引線鍵合和最先進的 2.5D/3D 封裝之間確定自己最有利的位置。

日月光與臺積電的合作密切,日月光也是CoWoS封裝高需求的受益者。可以看到,今年,日月光的投資擴張動作不斷。法人預(yù)估,今年日月光投控資本支出可超過21億美元,有機會達(dá)22.5億美元,

2024年2月份,日月光宣布將投資約21億元新臺幣(約合4.79億元人民幣)收購英飛凌位于菲律賓和韓國的兩座后段封測廠。日月光投控營運長吳田玉在6月的股東大會上指出,投控今年大幅增加資本支出,更大比例用于先進封裝及智能生產(chǎn),持續(xù)投資智能工廠。日月光首席執(zhí)行官吳田玉此前曾表示,該公司已加大先進封裝生產(chǎn)擴張力度,并且不排除在日本、美國或墨西哥建立更多工廠。

7月12日,日月光半導(dǎo)體子公司ISE Labs宣布在加州圣荷西開設(shè)第二個美國廠區(qū),ISE Labs新廠區(qū)針對北美客戶的工程需求進行改建,服務(wù)對象涵蓋人工智能/機器學(xué)習(xí)(AI/ML)、先進駕駛輔助系統(tǒng)(ADAS) 和高性能運算(HPC) 等新興半導(dǎo)體應(yīng)用領(lǐng)域的解決方案開發(fā)廠商。

目前,ISE Labs在弗里蒙特和圣荷西兩地各有一個測試廠區(qū)。其中圣荷西新廠區(qū)負(fù)責(zé)可靠性和驗證程序,而弗里蒙特廠則是專注于測試功能。兩地廠區(qū)的營運空間總面積超過150,000平方英尺,是北美最大的半導(dǎo)體測試服務(wù)供應(yīng)商。

先進封裝還有新進的玩家,例如傳統(tǒng)LCD面板廠商群創(chuàng)光電正在積極轉(zhuǎn)型,將產(chǎn)線升級改造為FOPLP先進封裝生產(chǎn)線。據(jù)群創(chuàng)董事長洪進揚此前透露,群創(chuàng)近年來在面板級扇出型封裝技術(shù)投入的資本支出已達(dá)20億元。富士康旗下的夏普也緊隨其后,布局FOPLP領(lǐng)域。這些舉動表明,先進封裝市場競爭日益激烈。

寫在最后

無論面臨何種挑戰(zhàn),各行各業(yè)都在加速向生成式AI的下一階段邁進。生成式AI引發(fā)的芯片投資大戰(zhàn),是一場多維度、深層次的產(chǎn)業(yè)競賽。這場全球芯片投資大戰(zhàn),不僅將推動芯片技術(shù)的進步,也將深刻影響我們的生活和工作方式。